enflasyonun hane halklarını nasıl etkilediği, özellikle likidite sorunları yaşayan hane halklarının neden daha fazla etkilendiği incelenmektedir.

- Nominal Vade Uyumsuzluğu: ABD'deki birçok hane halkının bilançoları "nominal vade uyumsuzluğu" göstermektedir. Bu, nominal varlıklarının (örneğin, mevduat hesapları) genellikle nominal yükümlülüklerinden (örneğin, ipotekler) daha kısa vadeli olduğu anlamına gelir. Beklenmedik enflasyon, kısa vadede varlıkların değer kaybetmesi nedeniyle hane halklarının kayıplarına yol açarken, uzun vadede yükümlülüklerin değerinin düşmesiyle bazı kazançlar sağlayabilir.

- "Enflasyon, hane halklarını nominal varlıklarının ve nominal yükümlülüklerinin reel değerini azaltarak etkiler. Önceki bir blog yazısında, birçok ABD hane halkının bilançolarının 'nominal vade uyumsuzluğu' gösterdiğini, yani nominal varlıklarının genellikle nominal yükümlülüklerinden daha kısa vadeli olduğunu göstermiştik."

- Likit ve İlilikit Hane Halkları:

- Likit hane halkları: Yeterli nakde sahip olan veya kolayca borç alabilen hane halklarıdır. Bu hane halkları için vade uyumsuzluğunun önemi yoktur, çünkü kısa vadeli kayıpları karşılamak için tasarruflarını kullanabilir veya borç alabilir ve daha sonra uzun vadeli kazançlarla tasarruflarını yenileyebilir veya borçlarını ödeyebilirler.

- İllikit hane halkları: Nakit sıkıntısı çeken veya borç almakta zorlanan hane halklarıdır. Bu hane halkları için kısa vadeli kayıplar uzun vadeli kazançlardan daha ağır basabilir ve bu da enflasyonla ilişkili bir likidite sorununa yol açabilir.

- ABD Hane Halklarının Likidite Durumu:

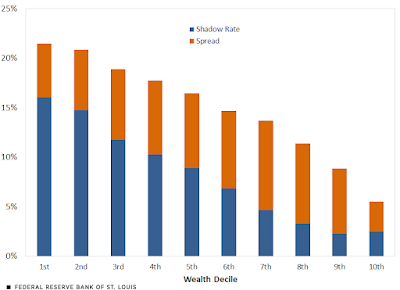

- Borçlanma Maliyeti (Spread): Hane halkları genellikle borç alırken bir "spread" öderler. Bu, bir hane halkının borç alabileceği faiz oranı ile düşük temerrüt riskine sahip bir yatırımın (örneğin, ABD devlet tahvili) getiri oranı arasındaki farktır.

- Borçlanma Limiti (Gölge Oranı): Hane halkları bazen borç alabilecekleri miktarda bir sınırla karşılaşabilirler. Bu durumda, hane halkının tüketim davranışından "gölge oranı" adı verilen bir oran çıkarılır. Örneğin, bir hane halkına nakit verildiğinde ne kadar harcadığı, daha fazla borç alabilse ne kadar daha fazla tüketeceğini gösterir.

- Yazarlar 2019 Tüketici Finansmanı Anketi ile 2020-2021 pandemi yardım ödemeleri dönemindeki tüketim verilerini kullanarak, hanehalklarının likidite durumunu ölçmeye çalışmışlardır.

- Beklenmedik Enflasyonun Likidite Sorunu: Beklenmedik bir enflasyon şoku, kısa vadeli kayıplara (varlıkların reel değer kaybetmesi) ve uzun vadeli kazançlara (yükümlülüklerin reel değer kaybetmesi) neden olur. Likidite sorunu yaşayan hane halkları, kısa vadeli kayıplarını telafi etmek için borç alamadıkları için enflasyondan daha fazla etkilenirler.

- "Beklenmedik bir enflasyon şoku, 2021-2022'de yaşanan gibi, kısa vadeli kayıplara (iş gücü geliri gibi varlıklar reel değer kaybederken) ve uzun vadeli kazançlara (ipotek gibi yükümlülükler reel değer kaybederken) neden olur."

- Likiditenin Refah Üzerindeki Etkisi: Likidite sorunları, hane halklarının enflasyondan kaynaklanan refah kayıplarını artırır. En az varlıklı hane halkları, borç alma zorluğu nedeniyle en büyük refah kaybını yaşarlar.

- "Likiditenin etkisini göstermek için, ilk grafikteki likidite sonuçlarını, hem varlıkların hem de yükümlülüklerin değer kaybetmesine neden olan enflasyon şokundan kaynaklanan doğrudan servet değişikliğiyle birleştirdik."

- "Likiditenin her iki türünü de hesaba katarken, en az varlıklı hane halkları, yaşam boyu servetlerinin yaklaşık %0,7'sine eşdeğer en büyük refah kaybını yaşıyor."

Sonuç:

Beklenmedik enflasyon, vade uyumsuzluğu nedeniyle bazı hane halkları için kazançlar ve kayıplar yaratırken, likidite sorunları bu durumu daha da karmaşık hale getirir. Özellikle, en az varlıklı hane halkları, borç alma zorluğu nedeniyle enflasyondan en fazla etkilenenlerdir. Bu nedenle, enflasyon politikaları oluşturulurken hane halklarının likidite durumları dikkate alınmalıdır.

Hiç yorum yok:

Yorum Gönder